目前,受制于私募机构不能公开募集资金的法律规定,创投机构直接登陆A股存在诸多的制度性门槛。

在九鼎投资先控股中江地产然后置入资产的神操作之后,证监会出台了多项规定限制创投机构进行监管套利。

目前,三家跟随者多以被上市公司并购为主要的证券化途径,自2016年5月27日发布《关于金融类企业挂牌融资有关事项的通知》,新三板上也没有出现创投机构新挂牌和再融资案例。

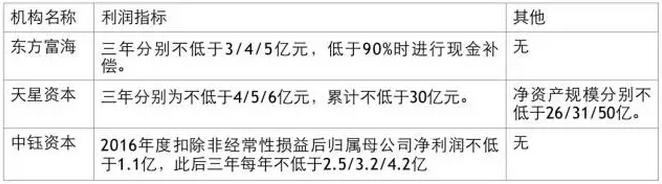

我们选取公开披露的三个并购案例——金字火腿并购中钰资本、中科新材收购天星资本、宝新能源入股东方富海,对其交易结构、并购估值、业绩承诺、合规操作、实际控制人等多角度进行探讨。

一、 交易结构

2015年5月20日,九鼎投资通过竞价方式,以人民币41.5亿元受让中江集团100%的股份,控股上市公司中江地产73.37%的股份,之后中江地产以现金支付方式收购昆吾九鼎,按照商定的交易价格9.098亿元作为交易对价。

在证监会质疑上市公司先购买大股东资产、再向大股东发行股份募集资金是否构成借壳上市。九鼎投资回复监管意见中解释,上市公司控制权变更后,向大股东购买的资产占变更前的一半左右,不构成私募股权投资业务借壳上市。

之后,追随者无法通过类似操作实现借壳A股实现证券化。衍生出了如下的几种交易结构:

通过以上对比,我们发现不论是通过交叉持股或者共同成立并购基金或者受让老股的方式来实现创投机构的证券化,其基本思路是规避证监会在昆吾九鼎置入上市公司后的监管规定,根据公开信息无法说明其构成借壳但是疑点颇多。

二、 估值方法

在估值过程中,虽然固定管理费和投资收益为私募机构收入的重要来源,但是由于投资收益的波动率大、可预测性差;

依照谨慎性的原则,估值机构往往会对长期股权投资类资产做较少的增值,并采用资产基础法的结果作为最终值。

但是我们看到实际操作中,以上几个案例只有九鼎投资的估值接近其资产基础法确定的估值,或许是因为其实际控股方相同,左手右手的价格意义不大。

东方富海股价47.94亿元,较账面价值增值率177.21%,按照2016年时候净利润2.16亿元,市盈率接近22.19X;天星资本估值50亿元,税后净利润2.76亿元,市盈率接近18.12X。

所以我们认为创投机构被并购的估值,低于二级市场同类创投企业的估值,这中间的差别可能是上市公司原股东市值管理需要达到的收益。

三、业绩承诺

四、 实际控制人

目前,东方富海由于和宝新能源互相持股,东方富海原实际控制人在交易之前持有上市公司5%的股权,但增发后上市公司宝新能源的控股股东依然为宝丽华集团;

天星资本由于和中科新材子公司成立的并购基金模式,与上市公司进行了分离,所以也不涉及上市公司控股股东变更问题。值得关注的一点是,中钰资本派驻人员进入金字火腿成为董事长。

五、 发展前景

根据2016年修订的《上市公司重组管理办法》对构成借壳上市的标准,必须同时具备以下两个条件构成重组上市:

一是上市公司控制权发生变更;

二是上市公司新控制人注入上市公司的资产达到一定标准。

以上几个案例都没有达到借壳的标准,创投机构可以凭借获得的自有资金,成为新设立基金的劣后级,以一定的杠杆募集更多的资金投向相关企业,无疑将有助于其降低募集资金成本和固定管理费收益。