2018年已过一半,我们来聊聊股权投资市场的新变化。

股权投资作为国内高净值人士和中产阶层最关注的资产类别之一,越来越成为资产配置的首选。最近两年在共享经济和现金贷的造富神话催化下,股权投资市场出现一个又一个高潮。那么,在改革开放即将迎来40年的2018年,股权投资市场会有哪些变化呢?分享一些最近的观察,并希望与大家共同探讨。

▎投资机构马太效应开始体现

据清科私募通数据显示,截至2017年6月,中国私募股权投资市场的可投资本管理规模已近2.3万亿元。这个数字是什么概念呢?它相当于“魔都”一年GDP的84%!2018年,随着更多机构和民间资金的进入,整个股权投资市场的资本规模超过“魔都”一年的GDP是很可能发生的。

除了资本规模外,投资机构的数量也在直线上升。根据清科私募通的数据,截止2017年末,国内的早期投资机构有600家,VC(风险投资)有近8900家,PE(私募股权)有2万多家。而在5年前的2012年,VC和PE加到一起才6000家左右。在过去5年间,投资机构的数量翻了5倍!

再加上专门撮合投资人和创业者的FA(财务顾问),市场上的各种投资机构数不胜数。就像鲨鱼嗅到血腥味一样,VC和PE们看到国内股权投资的诱人前景和前所未有的发展时机,纷纷跳进来想要成就点金胜手的传奇。

这么多机构和钱在投资市场上涌动着,真正赚钱的到底有多少呢?遗憾的是,目前在市面上还看不到单纯按照赚钱多寡排名的榜单,各大榜单通常用“最佳”二字概括了投资机构的赚钱能力。

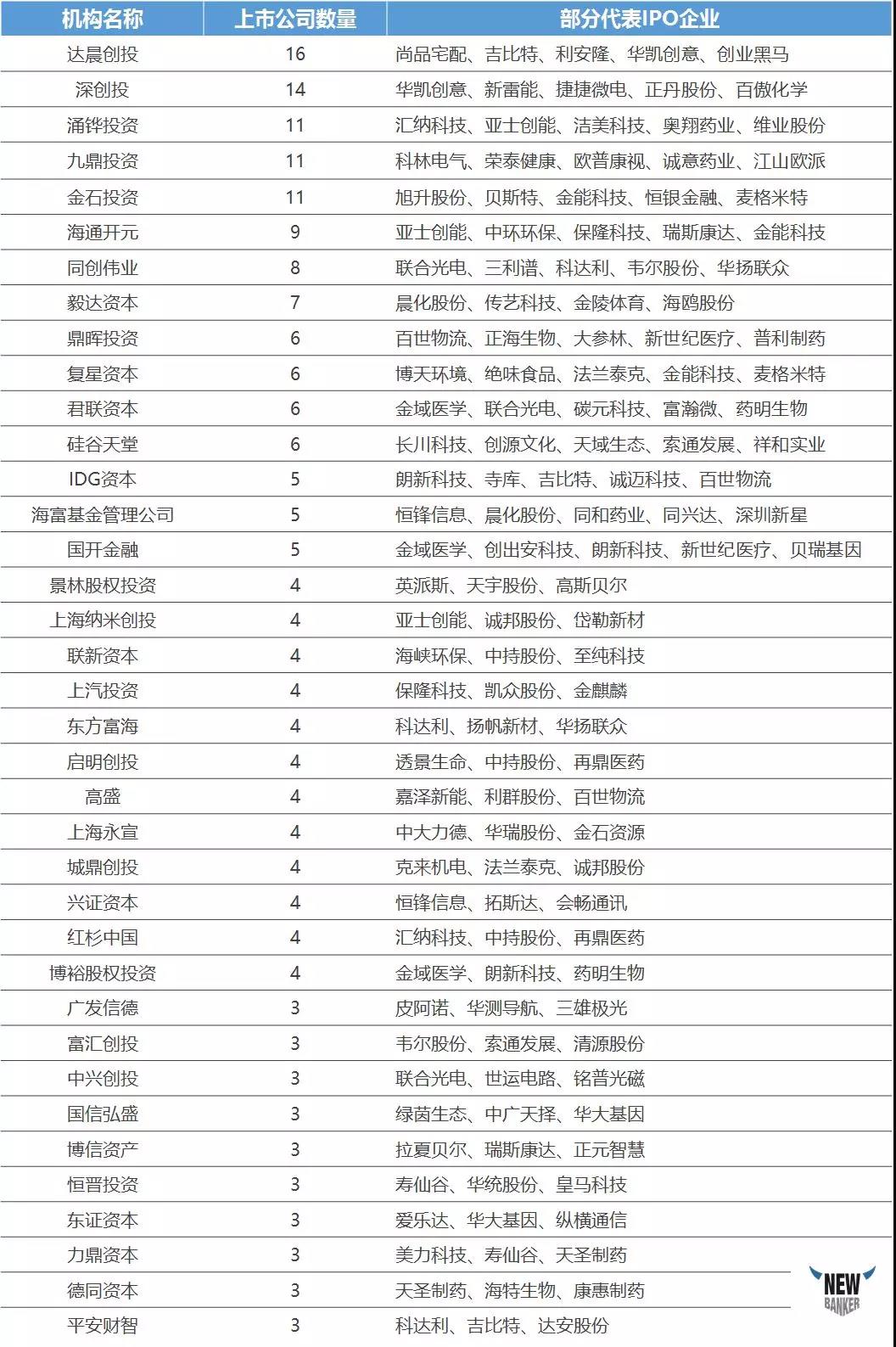

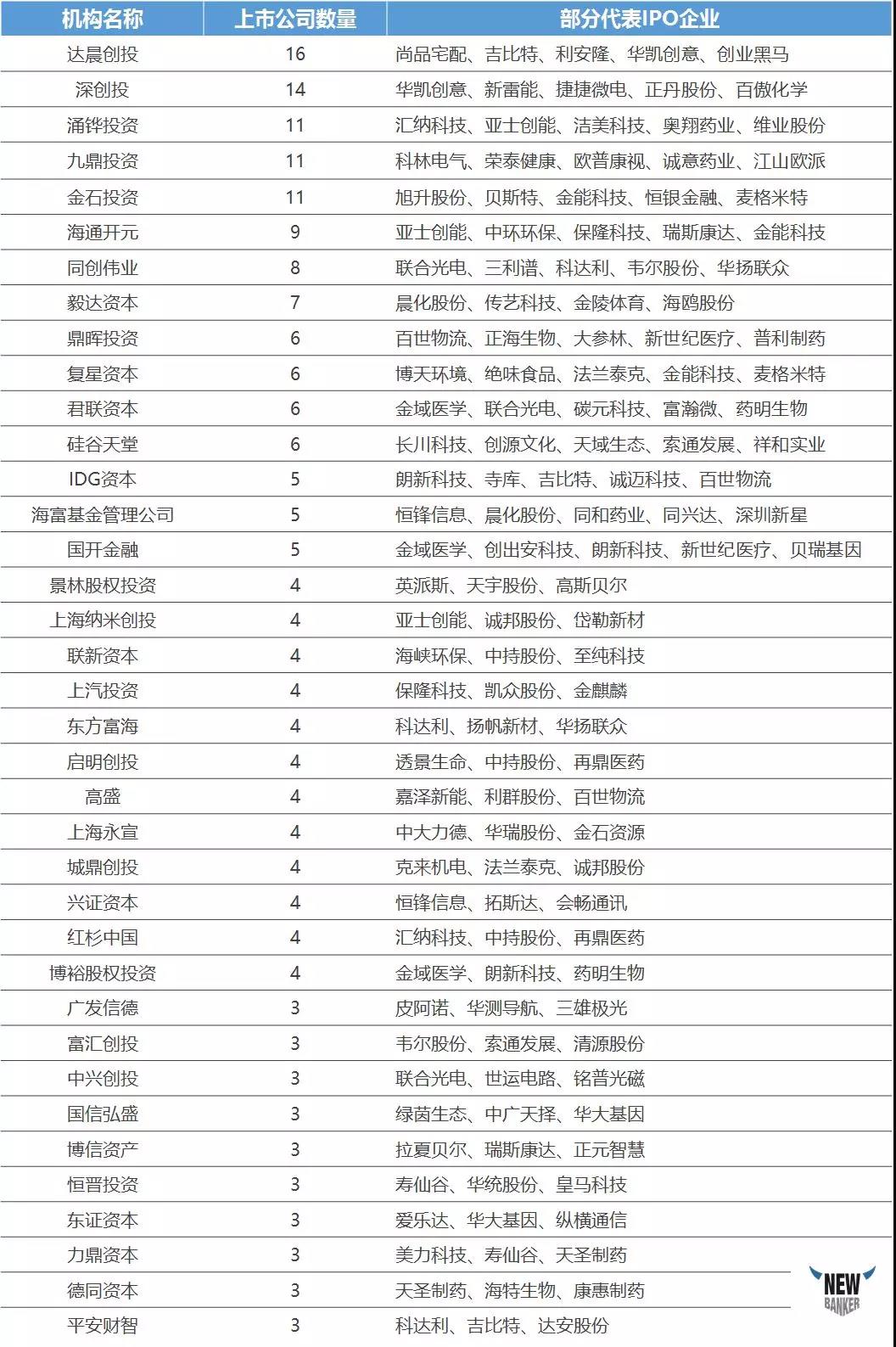

投资机构通过退出赚钱,而通过登陆资本市场进行IPO(首次公开发行股票)仍然是目前主流的退出方式。也许从投资机构的退出成绩上,可以对机构们的赚钱能力有一个简单的认识。下面这张表是清科研究中心整理的2017年前三季度VC/PE机构IPO退出数量排名。

▲ 2017年前三季度VC/PE机构IPO退出数量排名

在2017年前三季度斩获3个IPO以上的投资机构有不到40家,占国内VC/PE总数的1.3‰。平均1000家投资机构中不超过2家在2017年前三季度收获至少3个IPO,那其余的投资机构今年就只有吃土了?

那倒未必。没有IPO的投资机构不代表不赚钱,有可能是所投项目通过并购退出,也有可能是在后几轮融资中出让股份退出,也有可能是基金还在投资期。赚钱的投资机构都是相似的,不赚钱的各有各的原因。

另外,熟悉股权投资行业的朋友还会发现,这个表单上都是业内的老面孔大机构,鲜有新基金的名字。这个数据虽然不能完全展示投资机构的赚钱能力,但一个很直接的信号是,股权投资行业的马太效应开始体现!优质资金和项目会越来越多地朝头部机构集聚,小机构们只能另辟蹊径艰难地寻找生存空间。

▎机会来自新技术与老行业的融合

现在的投资市场不缺钱,缺的是好项目。最近看到一个段子是这么说的“要想快速拿到融资,就说自己是做AI(人工智能)的”。确实,从2016年的共享单车到今年的人工智能、现金贷,一波又一波的创业者在创造或者追赶着风口。这些创业风口都呈现一个趋势:新技术正以更全的覆盖和更深的应用与老行业发生融合。

衣食住行是老行业的代表,每个人每天的生活都离不开这四大件。过去几年消费领域的创业项目完成了这四个行业在移动互联时代的基础设施建设。BATJ(百度、阿里巴巴、腾讯、京东)四大巨头和他们商业版图下的各种App把我们的衣食住行服务得妥妥当当。

在接下来的几年,以人工智能、大数据、区块链为代表的新技术又将以前所未有的速度和深度与这四个行业进一步融合。滴滴最新一轮40亿美金的融资,将加大在AI、国际化和新能源汽车服务方面的投入;美团推出打车服务为用户提供从商家预订到目的地抵达的一条龙服务;16家无人货架创业公司累计融资25亿元探索新零售模式等。

这些来自产业和投资的新事件都在告诉我们,新技术改造和颠覆旧行业的步伐正越来越快,步子越来越大!旧行业将被新技术撕开一道道裂缝,不适应的企业将会被时代残酷淘汰。而经历了自我敲打后生存下来的企业存在着巨大的商业潜力,而这正是投资者们踏破铁鞋追寻的投资机会。

▎房地产基金的发力

在政策、市场、用户需求这三者的相互作用下,房地产投资将由增量思维转变为存量思维。而房地产基金将在这一转变中扮演重要角色。

在过去,“住”这个行业几乎是被房地产开发商垄断了。通过最简单粗暴的拿地→开发建房→销售路径,再加上宽松的货币政策以及老百姓几千年来的追捧,这个行业直线上升成为第一大资产类别和国计民生的主旋律。

庞大的存量规模、严格的调控政策让住宅投资不再如以前般美好。同时,在双创政策、消费升级、城市更新等多重趋势的刺激下,对具有高品质、优质内容与运营管理的商业物业的需求在逐渐上升。通俗地说,企业对写字楼和商业中心也有“改善型”需求。企业需要通过写字楼提升品牌形象、办公环境和运营效率。挑写字楼和买房在本质上没有太大区别,一样注重location(位置)、配套设施、物业服务、交通便利度等等。

以国内商业地产目前的存量规模来看,企业对商业地产的改善型需求酝酿着巨大的投资机会。而抓住这个机会最好的办法,对高净值人群来说是房地产基金。

房地产基金比买住宅更好的地方体现在:多支标的分散投资、绕过开发过程降低风险、房市低谷中博取高收益。一只地产基金往往投向多个项目,通过对已有项目进行运营、内容、结构上的改造达到升值的目的,退出方式一般是单独或者整体出售。优秀的地产基金管理人还能通过全球资源网络以远低于市场的价格拿到优质物业,保证投资的高回报。这些特点都是住宅所不具备的,在未来国内住宅市场滞涨的预期下,喜欢投资房地产又不知道投什么的人可以着重考虑配置。